Статья: Медные трубы в системе отопления

![]()

sever

Администратор

- 19 Янв 2012

![]()

Ольга

Умелый

- 20 Янв 2012

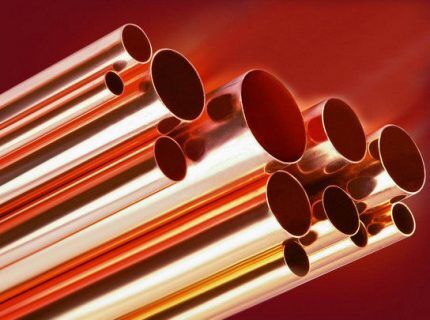

При выборе медных труб нужно учитывать, что для системы отопления годны только те, где стоит маркировка en 1057 – это значит, что труба подкислена фосфором, в этом случае, на нее абсолютно не влияет качество воды. если монтаж других систем из стали, чугуна, металлопластика может выполнить и непрофессионал, то монтаж медных труб требует пайки, т.к. фитинговое соединение выдерживает давление до 10 атм.

Но все недостатки медных труб компенсируются долговечностью и надежностью. лучше один раз переплатить, но зато такая система прослужит столько, сколько эксплуатируется здание. до сих пор в некоторых европейских странах успешно действуют системы отопления и водоснабжения из медных трубопроводов, установленные более ста лет назад. даже высокая стоимость не является недостатком, медь – металл перерабатываемый, при демонтаже трубопроводы годны для вторичной переработки, так что, стоимость частично окупается.

Можно сказать, что медные трубы – самый идеальный вариант для системы отопления, их преимущества неоспоримы, особенно, если рассматривать безопасность и влияние качества воды на здоровье человека.

Алексан

Умелый

- 22 Янв 2012

andreiii

Умелый

- 3 Фев 2012

вот тут к месту старая поговорка: «пройти огонь, воду и медные трубы» ,немного поразмыслив спроецируем смысл данного предложения на каждому из нас до боли знакомые медные трубы.

огнем, для медных трубы отопления будем считать их уникальную способность выдерживать температуру до 500 °с, водой, медные сильно портятся коррозией, медными трубами ,широкая слава медных труб на за все время истории человека, с момента когда началась первая обработка металла. анализы учёных показали , что 75 % медных изделий, которых когда-то были произведены на земле, эксплуатируются до сих пор, с помощью того, что изделия из меди не теряют своих изначальных качеств после какой либо переработки.

традиционно в отопительных системах применялись трубы трех видов: стальные трубы, медные трубы и оцинкованные трубы. с относительно недавних пор на рынок появились трубы из полимера, а так же трубы на основе металлопластика, полихлорвинила и полиэтилена.

хотелось бы начать с того, что у медных труб отопления имеется ряд некоторых особенностей, недостатками их назвать нельзя, так как у труб из меди по отношению их эксплуатации в быту практически нет недостатков и изъянов .

начнем с особенностей эксплуатации труб из меди :

первая особенность, как это было ни странно, является наличие относительно высокой стоимости отопительной системы из медных труб. парадоксом является то, что это же выявляет и их преимущество, так как сегодняшний день, благодаря наличия исключительных эксплуатационных качеств –отопительные трубы на основе меди по праву считаются «элитным» материал.

важной особенностью медных труб наличие у них сложной совместимости с изделиями из стали, алюминия и пластика.

огромное значение для медных труб предназначенных для отопления и эксплуатации систем водоснабжения категоричное применение только с наличием маркировочного обозначения en -1057, наличие последнего поясняет , что данное трубопрокатное изделие выполнено с соблюдением установленного стандарта категории din, что имеет значение ,что изделии прошло подкисление фосфором, что в свою очередь позволит обеспечивать практическую идеальность стойкости на влияние воды.

нелегкий процесс монтажа медных труб, используемых для отопления, можно смело отнести к их особенностям. в значимом отличие от сварки диффузорного метода труб полипропиленовой основы ,или соединения металлопластиковых труб методом пресс-фитинга, которые сможет осилить любой мужчина «с нормальными руками», в отличие от монтажа медных труб, процесс установки которых производится при помощи фитингов капиллярных и пайки с припоем содержащий в своем составе серебро. в некоторых вариантах монтажа, для отопительных медных труб существует и вышеупомянутое соединение пресс-фитинга, но оно значительно дороже и выдерживает незначительное давление предельное до 9 атмосфер.

таковы они, выше перечисленные особенности, лежащие в основе монтажа и эксплуатации отопительных медных труб. любители называют вышеизложенные факторы их недостатками, но это дело мнения и вкуса человека , а также материальных возможностей и вкусе любого. трубопроводы, изготовленные из меди, славятся своей долговечностью, из практики был сделан вывод что, они эксплуатируются ровно столько, сколько сможет выстоять здание.

ну а теперь хотелось бы осветить ряд преимущества труб из меди используемых для систем водоснабжения и отопления.

без наличия преимуществ, никак не обойтись, хотелось, что данные преимущества медных трубопроводов эксплуатируемых для отопительных нужд придумали не ловкие создатели рекламы, а формировались в течение долгих лет эксплуатации и огромным количеством экспериментальных испытаний в конце срока эксплуатации.

наличие низкого внутреннего сопротивления у медных трубопроводов, позволяет производить тонкостенную трубу .

медные трубопроводные системы отопления просто идеальны, благодаря наличия антикоррозийных свойств, для организации процесса проведения скрытой ( замоноличенной ) разводки.

еще одно положительное отличие, наличие широчайшего диапазона температур рабочего режима: от -210 до +510 °с.

помимо этого, наличие легкости при обработке труб из меди позволило организовать производство быстрого монтажа при конфигурационных особенностях труб.

смею предположить, что выше приведенные положительные факторы способны убедить любого в том, что отопительные медные трубы, это оптимальный вариант, думаю достаточно приведенных фактов, и применения в практике медных труб в отопительных системах множества сооружений. с их долговечность, эти трубы будут служить еще не один десяток лет.

Использование меди в системах отопления и водоснабжения

Медь является превосходным конструкционным материалом для систем холодного и горячего водоснабжения, систем водяного отопления, кондиционирования воздуха и газоснабжения. Ее преимущества:

В хорошо спроектированных и правильно изготовленных установках центрального отопления из медных труб опасность коррозии практически отсутствует.

В малых системах центрального отопления (коттеджах или малоквартирных домах) кислород, необходимый для возникновения коррозии, уже в начальный период эксплуатации частично термически вытесняется вследствие деаэрации воды, а частично расходуется в химической реакции с медью, вследствие чего на внутренней поверхности трубопроводов образуется тонкий окисный защитный слой. Восполняющая вода доставляет столь незначительное количество кислорода, что он не может вызвать коррозию.

В системах отопления высотных зданий, где расход воды более значителен, кислород может вызывать коррозию. Поэтому необходимо, чтобы вода, используемая для наполнения трубопроводов и восполнения ее убытка, была соответствующим образом подготовлена.

Одним из основных показателей качества воды горячего водоснабжения является содержание кислорода, которое не должно превышать 0,1 мг/дм 3 .

Если есть возможность, то целесообразно изготавливать отопительную установку в виде замкнутой системы, тогда отсутствует опасность притока кислорода.

В открытых системах должны применяться стоячие (вертикальные) расширительные сосуды, чтобы площадь соприкосновения воды с воздухом была по возможности минимальной.

Из медных труб выполняются все известные системы трубопроводов, как низконапорные — гравитационные, так и высоконапорные — с циркуляционным насосом. На практике гравитационные системы не изготавливаются, главным образом из-за необходимости применения в них трубопроводов гораздо больших диаметров, чем в насосных системах. Вследствие этого и емкости систем соответственно увеличиваются, что делает необходимым применение очень больших расширительных сосудов с гидравлическим затвором. Стоимость увеличенных трубопроводов и устройств получается выше стоимости перекачки, особенно если монтируются насосы очень низкой мощности, расходующие мало электроэнергии. В насосных системах трубопроводы могут прокладываться почти произвольно, то есть в вертикальных двухтрубных или однотрубных системах, с нижней или верхней разводкой.

Механические свойства медных труб, а особенно их высокая податливость к изменению формы (гибке), делают возможным их широкое применение в панельном отоплении. В жилищном строительстве достойно рекомендации отопление в полу, так называемый теплый пол.

Теплый пол может быть не только электрическим, но и водяным. Теплоносителем при отоплении полов является вода температурой 30–50°С. Генератором тепла в этом случае могут быть, кроме низкотемпературных котлов, тепловые насосы, солнечные коллекторы, геотермальные воды или так называемое отходное тепло, например, от охлаждения компрессоров и других технологических устройств.

В теплых полах применяются две главные системы прокладки труб:

В змеевидной системе возникает значительная разность температуры отопительной воды в начале и конце змеевика, что создает различие в теплоотдаче пола. Во многих случаях это явление используется для увеличения теплоотдачи в определенных местах, например, у наружных стен с окнами.

Система двойного червяка гарантирует равномерную теплоотдачу на всей поверхности, так как рядом с трубой, подающей воду самой высокой температуры, положена труба с обратной водой — самой низкой температуры. Кроме того, систему червяка легче выполнить, так как здесь применяются почти исключительно дуги 90°, тогда как в змеевиковой системе используются дуги 180°, более сложные в изготовлении.

В разных частях больших помещений могут применяться разные системы теплого пола, например, змеевики, соединяемые последовательно, либо система двойного червяка с переменными расстояниями между трубами. Главное, обеспечить, чтобы трубопроводы в панельном отоплении прокладывались строго по проекту.

Также следует стремиться изготовить весь отопительный змеевик из одного участка трубы. Если это невозможно, то участки змеевиков следует соединять методом капиллярной пайки твердым припоем, после предварительного выполнения раструба на конце одной из труб.

В ходе монтажа систем из медных труб необходимо помнить о компенсации тепловых удлинений и правильности крепления труб в неподвижных и подвижных захватах (клипсах). После прокладки отопительных трубопроводов, но еще до фиксации их, необходимо провести испытание герметичности трубопроводов.

Высокие антикоррозионные свойства медных труб и качественный монтаж оборудования и трубопроводов — гарантия долговечности и безупречной работы систем отопления и водоснабжения.

Монтаж медных труб отопления: особенности технологии выполнения работ

Несмотря на появление на рынке недорогих и практичных материалов, медные трубы до сих пор успешно используют для сборки внутренних разводок отопительных контуров. Но медь – это дорогой материал, поэтому монтаж медных труб отопления следует проводить, внимательно изучив нормы и правила.

Эффективность работы готовой системы зависит и от качества оборудования, и от мастерства выполнения соединений.

Давайте вместе рассмотрим особенности медных трубопроводов для отопления и технологию их монтажа.

Отличия медных трубопроводов для отопления

Медь обладает целым комплексом положительных качеств, благодаря которым выгодно выделяется на фоне остальных материалов. Если строительный проект позволяет использовать такие дорогие элементы, то для внутренней разводки системы обогрева следует закупить комплект медных труб и фитингов в количестве, забитом в смету.

Плюсы медных трубопроводов:

- способность металла к расширению позволяет легко переносить высокую температуру теплоносителя, резкие скачки температуры и даже замерзание воды;

- по этой же причине медь отлично выдерживает перепады давления в сети, а также возможные гидроудары;

- красноватый металл обладает устойчивостью к жесткой воде, содержащей посторонние примеси – известь, хлор и др.;

- материал не обладает идеальной гладкостью внутренних стенок, однако низкая степень шероховатости уберегает от образования известкового налета и создает незначительное сопротивление движению теплоносителя;

- медь известна тем, что противостоит развитию болезнетворных бактерий и образованию плесени;

- сочетание прочности и мягкости позволяет создавать трубопроводы различной конструкции;

- в некоторых случаях отопительная разводка выполняет декоративную функцию, хотя для оформления помещений рекомендуют более безопасные медные контуры ХВС или газопровода.

Чтобы посторонние включения не откладывались на трубах и не снижали функциональность, к теплоносителю предъявляются особые требования: вода должна быть чистой, профильтрованной.

Но и у медных труб есть свои минусы, главным из которых является высокая стоимость. Если взять для сравнения две метровых трубы диаметром 26 мм из металлопластика и меди, то первая обойдется в 147 рублей, а вторая – в 486 рублей. Получается, что медная разводка выйдет более чем в 3 раза дороже.

Медь избирательна в отношении других металлов, поэтому фитинги стоит подбирать аккуратно. Алюминиевые, дюралевые или стальные детали вызывают электрохимическую реакцию и быструю коррозию.

Поэтому обычно используют либо «родные» медные соединительные элементы, либо латунные, бронзовые, хромированные или никелированные. Олово или припой ПОС применяют только в процессе пайки.

Нормативные требования к трубам

Если медь как материал полностью устраивает и стоимость изделий не смущает, необходимо проверить соответствие всех компонентов системы государственным стандартам.

Также пригодятся документы, регламентирующие монтаж разводки – СТО НП «АВОК» 6.3.1–2007 «Трубопроводы из медных труб…» и СП 40–108–2004 «Проектирование и монтаж…». По отдельным пунктам разнесены требования к сортаменту изделий, составу теплоносителя, характеристикам труб.

Данные таблиц и графиков помогут при выборе припоев. Полезным может оказаться материал об антикоррозийной защите, ремонтных работах и способах расчета.

Технологии и правила выполнения монтажа

Для начала рассмотрим общие правила, касающиеся монтажа медных трубопроводов. Как известно, металл является прекрасным проводником. Чтобы обеспечить защиту от блуждающих токов, а также снизить риск возникновения коррозии, можно использовать изделия в полимерной оболочке.

Мы — ваш онлайн-юрист ⚖️

На Правовед.ru вы можете быстро получить консультацию юриста онлайн или по телефону.

Задайте вопрос прямо сейчас, и его увидят сотни профессионалов со всей России.

Правовед.ру запустил новый сервис для предпринимателей.

Нас рекомендуют 1 313 003 человека

Хочу поблагодарить людей, создавших юридическую консультацию онлайн на сайте Правовед.ру. Ваш сервис очень помогает решать многие наболевшие вопросы.

Спасибо Вам за такой прекрасный сайт! Я очень часто им пользуюсь! Как практикующий юрист, мне очень важно узнать мнение юристов на интересующие меня вопросы.

Огромное спасибо всей вашей команде! Очень оперативно получила ответ на свой вопрос.

Лучший юрист на сайте!

14 октября 18:51, Москва

Большое спасибо за помощь.

14 октября 17:17, Москва

Ответ был исчерпывающим

14 октября 17:52, Смоленск

Категории и актуальные темы

- Корпоративное право

- Регистрация юридических лиц

- регистрация ООО

- регистрация акционерного общества

- регистрация некоммерческой организации

- регистрация общественной организации

- Банкротство

- банкротство ООО

- фиктивное банкротство

- ликвидация фирм с долгами

- Исполнительное производство

- выплата неустойки

- неисполнение решения суда

- Гражданское право

- Договорное право

- договор об оказании услуг

- договор аренды нежилого помещения

- расторжение договора

- расторжение договора аренды

- расторжение договора купли продажи

- расторжение договора по соглашению сторон

- расторжение договора в одностороннем порядке

- Интеллектуальная собственность

- Авторские и смежные права

- Товарный знак, патенты

- незаконное использование товарного знака

- Арбитраж

- арбитражный спор

- апелляционная жалоба в арбитражный суд

- обжалование решения арбитражного суда

- Предпринимательское право

- незаконное предпринимательство

- Тендеры и государственные закупки

- расторжение контракта по 44 ФЗ

- Недвижимость

- дарение недвижимости

- разрешение на строительство

- Жилищное право

- жилищные споры

- доля в квартире

- аварийное жилье

- выселение из квартиры

- выписка из квартиры

- выписать ребенка из квартиры

- выделение доли в квартире через суд

- ухудшение жилищных условий

- улучшение жилищных условий

- перевод нежилого помещения в жилое

- перевод жилого помещения в нежилое

- предоставление жилья детям инвалидам

- Ипотека

- ипотека при разводе

- Долевое участие в строительстве

- дольщики

- общая долевая собственность

- договор долевого участия в строительстве

- незаконное строительство

- банкротство застройщика

- взыскание неустойки с застройщика

- Земельное право

- земельные споры

- межевание

- земельный пай

- аренда земельного участка

- дарение земельного участка

- ЖКХ

- затопили соседей снизу

- затопили соседи сверху

- разделение лицевых счетов

- возмещение расходов по коммунальным услугам

- Приватизация

- приватизация служебного жилья

- Гражданское право

- банкротство физических лиц

- государственный жилищный сертификат

- надзорная жалоба по гражданскому делу

- апелляционная жалоба по гражданскому делу

- Кредитование

- неуплата кредита

- долги по кредитам

- кредитная амнистия

- реструктуризация долга по кредиту

- расторжение кредитного договора с банком

- кредит на другого человека

- ответственность поручителя по кредиту

- Право собственности

- право собственности на квартиру

- право собственности на землю

- Взыскание задолженности

- коллекторы угрожают

- арест имущества

- взыскание неустойки

- взыскание задолженности по кредиту

- взыскание дебиторской задолженности

- взыскание долга по расписке

- взыскание долгов с юридических лиц

- Наследство

- наследственные споры

- недостойные наследники

- пропущены сроки вступления в наследство

- принятие наследства по истечении срока

- оформление наследства после 6 месяцев

- признание завещания недействительным

- оспорить завещание на квартиру

- Защита прав потребителя

- возврат товара

- возврат денег за товар

- возврат товара без чека

- возврат некачественного товара

- возврат технически сложного товара

- возврат денег за неоказанную услугу

- возврат автомобиля в автосалон

- обман потребителя

- Семейное право

- лишение родительских прав

- установление отцовства

- установление отцовства в судебном порядке

- оспаривание отцовства

- восстановление родительских прав

- Заключение и расторжение брака

- брачный договор

- развод в одностороннем порядке

- расторжение брака в судебном порядке

- развод при наличии несовершеннолетних детей

- развод при беременности

- развод без присутствия

- Раздел имущества

- раздел квартиры при разводе

- раздел автомобиля при разводе

- раздел имущества через суд

- раздел долгов при разводе

- раздел земельного участка

- соглашение о разделе имущества

- раздел квартиры между собственниками

- раздел наследства

- Алименты

- неуплата алиментов

- взыскание алиментов

- алименты на двоих детей

- алименты на содержание бывшей жены

- алименты в твердой денежной сумме

- злостное уклонение от уплаты алиментов

- отказ от алиментов

- алименты на родителей

- Усыновление, опека, попечительство

- опека над ребенком

- опека над пожилыми людьми

- Медицинское право

- врачебная ошибка

- жалоба на врача

- халатность врачей

- разглашение врачебной тайны

- нарушение прав пациента

- признание недееспособным

- Гражданство

- Миграционное право

- Автомобильное право

- ДТП, ГИБДД, ПДД

- наезд на пешехода

- дТП со смертельным исходом

- дТП с участием пешехода

- оставление места ДТП

- тяжкий вред здоровью при ДТП

- возмещение ущерба при ДТП

- жалоба на действия сотрудника ГИБДД

- обжалование постановления ГИБДД

- Лишение водительских прав

- лишение прав за алкогольное опьянение

- возврат прав

- Страхование

- задержка страховой выплаты

- претензия в страховую компанию

- споры со страховой компанией

- расторжение договора страхования

- суд со страховой компанией

- ОСАГО, Каско

- неустойка по ОСАГО

- возмещение ущерба по ОСАГО

- выплаты по ОСАГО при ДТП

- неустойка по Каско

- Военное право

- помощь военным

- военная ипотека

- военная травма

- служебное жилье для военнослужащих

- жилищный сертификат военнослужащим

- Защита прав призывников

- Трудовое право

- трудовые споры

- незаконное увольнение

- принуждение к увольнению

- увольнение за прогулы

- невыплата заработной платы

- задержка заработной платы

- удержание из заработной платы

- недостача

- производственная травма

- Уголовное право

- грабеж

- кража

- квартирная кража

- кража автомобиля

- кража со взломом

- мошенничество в сфере кредитования

- мошенничество с банковскими картами

- мошенничество при продаже квартиры

- мошенничество с недвижимостью

- автомошенники

- тяжкие телесные повреждения

- Наркотики

- хранение наркотиков

- сбыт наркотиков

- ст 228 ук рф

Правовед.ru гарантирует качество услуг. Мы поможем вам — или вернем деньги!

Последние вопросы

Добрый день. Хочу узнать о том, что доказывает провал теста на смоколайзере. Доказывает ли это, что ты курильщик или нужно будет ещё сделать тест на никотин? Можно оспорить? Законно? Просто в школе на входе подходят с смоколайзером. ( Сам не курю)

14 октября 2021, 20:30, Николай, г. Одинцово 1 ответ

Здравствуйте! Приобрела квартиру в новостройке. Заключен договор ДДУ. Дом, в котором находится моя квартира, построен и сдан в эксплуатацию.Все сроки в договоре просрочены, выдачу ключей постоянно переносят. Компания – продавец квартиры отказывается показывать квартиры в моём доме. Обосновывают это недостаточной строительной готовностью. Визуально видно, что дом готов. Вечером видно, что проведено освещение на всех этажах во всех подъездах дома. Благоустройство окружающей территории полность завершено. Компания – продавец показывает квартиры в другом доме похожей планировки. Имею ли я право требовать от компании – продавца провести показ квартиры в моем доме? Каким законодательством я могу оперировать при отстаивании своих прав (ФЗ,кодексы)?

14 октября 2021, 19:40, Ксения, г. Москва 1 ответ

Здравствуйте, такой вопрос, заказчик планирует осуществить закупку у единственного поставцика на сумму 1,5 млн. Будет разбито на три контракта. Заказчик говорит, что нелязя чтобы все контракты были заключены с одним и тем же поставщиком, хотя будет происходить не дробление, а все контракты разделены по разному типу товара. К примеру 1 закупка спорт товары, 2 закупка оргтехника, 3 закупка хоз товары. Скажите пожалуйста возможно ли заключение всех контрактов с одним и тем же поставщиком?

14 октября 2021, 19:23, Артем Казанцев, г. Екатеринбург 5 ответов

Услуги юристов в Москве

Новое в журнале Правовед.ru

Как восстановить КБМ самостоятельно бесплатно по официальной базе РСА или платно

Восстановление КБМ по базе РСА – можно ли сделать это самостоятельно? Другие способы восстановления КБМ. Почему КБМ не меняется и почему растет?

Последствия банкротства физических лиц в 2021

Чем грозит процедура банкротства физлиц для должника и его родственников?

Упрощенное банкротство физических лиц через МФЦ с 1 сентября 2021

Рассказываем об изменениях по упрощенному банкротству физических лиц

Консультации от 37 306 юристов и адвокатов

Наши юристы — профессионалы, которые обладают знаниями законодательной базы и богатой судебной практикой. Поэтому, обращаясь за бесплатной юридической консультацией, вы получите грамотный и обоснованный ответ.

- 7.1 Рейтинг

- 9 Специализаций

- 7278 Отзывов

В юриспруденции уже более 20 лет. Люблю свою работу и стараюсь делать ее хорошо.

- 9.4 Рейтинг

- 1800 Отзывов

Проверенный специалист Правовед.RU

- 20 Специализаций

- 58 Отзывов

Проверенный специалист Правовед.RU

- 7 Рейтинг

- 13 Специализаций

- 9054 Отзыва

Моя специализация как адвоката — наследственное и жилищное право. А также дела, связанные с назначением досрочных пенсий педагогам, медицинским работникам, работникам на вредном и тяжёлом производствах по Спискам № 1 и № 2.

Веду гражданские дела в судах Москвы и области:

— о признании права на наследственное имущество;

— об установлении факта принятия наследства;

— установление факта родственных отношений;

— о восстановлении сроков принятия наследства;

— оспаривание завещаний и т. п.;

— о признании утратившим (прекратившим) право пользования жилой площадью;

— о переводе прав покупателя, признании доли незначительной и т. п.;

— о признании отказа ПФР в назначении досрочной пенсии незаконным.

Другая юридическая помощь Правовед.ru

На сайте вы можете не только получить круглосуточную онлайн-консультацию юриста, но и заказать подготовку документа или звонок эксперта по выгодной цене!

Специалист свяжется с вами, уточнит все детали и подготовит необходимые документы.

О нас пишут

Pravoved.ru has created a ‘Robot Lawyer’ built on AI for Consumer Rights Protection

“Neural network” robot lawyer plots international expansion

О проекте

У вас возникла необходимость в квалифицированной правовой поддержке? Не знаете, где получить консультацию юриста, и нет времени для посещения адвокатских контор? Вы пытались самостоятельно изучать законодательство, искать ответы на юридические вопросы, но понимаете, что велика вероятность ошибок и вам нужна помощь?

Мы предлагаем вам решение: воспользуйтесь услугами профессионального адвоката в режиме онлайн с помощью сервиса Правовед.ru.

Для этого достаточно иметь компьютер, планшет или смартфон с доступом в Интернет. На нашем портале предоставление консультаций осуществляется 24 часа в сутки, без регистрации и без указания номера телефона, в формате вопрос-ответ. Просто перейдите на страницу «Задать вопрос», опишите свою проблему и выберите тип услуги: бесплатно или платно. Выбирая размещение вопроса на платной основе, вы получаете гарантию срочного ответа и возможность узнать мнения нескольких консультантов.

Также мы предлагаем сервис «Консультация юриста в онлайн-чате». Для этого вам нужно перейти на страницу «Наши юристы», выбрать подходящего специалиста и нажать на ссылку «Личное сообщение».

В нашей команде трудятся сотни квалифицированных специалистов с большой юридической и адвокатской практикой. Каждый из них — профессионал в своей отрасли права, который всегда в курсе новых нормативно-правовых актов. Подтверждение тому — многочисленные благодарные отзывы клиентов.

Итак, вам нужна помощь юриста или адвоката? Не теряйте время — воспользуйтесь нашим сервисом прямо сейчас!

С 2018 года мы стали резидентами Инновационного Центра Сколково с проектом Робот-юрист. Это уникальная технология автоматизации юридических консультаций на базе машинного обучения, которая не имеет аналогов в мире.

Как правильно поставить вопрос перед экспертом?

В прошлом блоге я делился советами, как выбрать эксперта. Следующий этап после выбора — постановка вопросов эксперту. На что надо обратить внимание? Об этом — новый пост, основанный на книге, которую мы написали с коллегами из экспертной группы Veta. Скачать книгу полностью можно здесь.

В прошлом блоге я делился советами, как выбрать эксперта. Следующий этап после выбора — постановка вопросов эксперту. На что надо обратить внимание? Об этом — новый пост, основанный на книге, которую мы написали с коллегами из экспертной группы Veta. Скачать книгу полностью можно здесь.

Результат экспертизы напрямую зависит от точности формулировки вопроса эксперту. Плохо сформулированные вопросы повышают риск назначения дополнительной экспертизы. Неудачные вопросы не позволят эксперту подготовить заключение, которое поможет разрешить спор. В итоге спор может затянуться только из-за неудачной формулировки. Следовательно, формулировки должны быть точными и позволяющими с учетом обстоятельств наиболее полным образом ответить на вопросы, важные для позиции заинтересованной стороны.

Важный нюанс: вопросы экспертизы должны соответствовать квалификации эксперта. Поэтому выбирайте эксперта, который способен ответить на нужные вопросы. И не забывайте разделять вопросы по разным экспертам, если назначена комплексная экспертиза (например, строительная и оценочная).

Есть три важных момента, которые надо учесть при постановке вопросов эксперту.

Во-первых, вопросы должны быть достаточными, а формулировки полными. Это позволяет предотвратить двойное толкование и утверждение предустановленных фактов. Если вопрос можно толковать двояко, то эксперт может ответить на него непредсказуемо. А указание на предустановленные факты плохо тем, что эксперту приходится нарушать логику исследования.

Достаточность — возможность установить все факты, которые требуют специальных знаний, с помощью ответов на вопросы для разрешения спора. Здесь важна детализация: при составлении вопроса учитывайте все возможные обстоятельства, исходя из ограниченных вводных данных (например, если нужно определить стоимость работ с учетом конкретной документации).

Во-вторых, вопросы должны касаться только специального знания, а не области права.

Наконец, вопросы должны соответствовать компетенциям экспертов.

Для иллюстрации хорошей и плохой формулировок вопросов можно вспомнить споры о том, является ли вещь недвижимой или нет. Обычно такие иски инициируются налоговой, ведь от вида вещи зависит исчисление налога. Сложность при постановке вопроса связана с тем, что в нем может быть дана правовая квалификация. Если спросить у эксперта «Являются ли объекты ХХХ движимым или недвижимым имуществом?», то ему придется брать на себя роль судьи и давать правовую кв алификацию. Такая постановка некорректна. Эксперту лучше задать вопрос о технических характеристиках объекта. Например, «Есть ли технологическая связанность объекта с землей?», «Можно ли переместить объект без несоразмерного вреда?», «Может ли объект функционировать отдельно?». Задача стороны — получить ответ о признаках объекта, которые дадут судье основания для признания или непризнания объекта недвижимостью

Еще один пример некорректного вопроса эксперту — из фин ансово-экономической экспертизы. Он звучит так: «Имеются ли признаки преднамеренного и фиктивного банкротства ООО «Альфа», исходя из требований Временных правил проверки арбитражными управляющими наличия признаков фиктивного и преднамеренного банкротства, утвержденных постановлением Правительства РФ от 27.12.2004 № 855?»

В чем недостаток этого вопроса? Исходя из формулировки, эксперт обязан использовать определенную методику (критерии Правил № 855). Но эта методика предназначена для проведения исследования специальным субъектом — арбитражным управляющим. Результатом применения методики будет правовая квалификация действий (бездействия) руководства должника по Правилам № 855. Эксперт не должен и не вправе давать правовую оценку, но в силу использования Правил № 855, на которые есть ссылка в вопросе, он может попасться в эту ловушку.

Следующий этап, на котором будут задаваться вопросы эксперту, — это его опрос в суде по итогам проведенного исследования. Здесь есть нюансы, связанные не столько с формулировкой вопросов, сколько с ограниченным временем судьи и необходимостью определять приоритеты.

Тактика опроса эксперта зависит от суда, который рассматривает спор. Например, при опросе эксперта в арбитражном процессе лучше сконцентрироваться на ключевых вопросах и подстроиться под судью, который рассматривает дело. В силу загруженности судов на опрос отводится мало времени — максимум один час. Поэтому важно уложиться в это время. При этом часто судьи просят заранее предоставить предварительный список вопросов эксперту. Закон не обязывает это делать, но если судья просит, то лучше согласиться.

В судах общей юрисдикции времени на опрос еще меньше. Это значит, что в опросе следует опираться только на ключевые и наиболее весомые аргументы. При этом в судах общей юрисдикции судьи редко сталкиваются со сложными специфическими вопросами, которые требуют проведения экспертизы. Поэтому доносить свою позицию при опросе эксперта здесь нужно простыми словами.

В третейских судах другая ситуация. Как правило, экспертизу здесь не назначают. Стороны сами привлекают специалистов для ее выполнения. Кроме того, спор в третейском суде практически не ограничен по времени. Значит, есть возможность устроить качественный опрос. Наконец, в третейских судах не принято привлекать профильных специалистов по доверенности для опроса эксперта другой стороны. С этой задачей хорошо справляются юристы и адвокаты за счет хорошей подготовки к опросу. Они глубоко погружаются в специфику дела и тратят сотни часов на сопровождение спора.

Задать вопрос эксперту

В системах “Консультант Плюс” появилась новая возможность – задать вопрос эксперту по бухгалтерской, кадровой, юридической тематике прямо из программы Консультант Плюс.

Сделать это можно с помощью кнопки “Задать вопрос” (ранее – “Задать вопрос эксперту”) в правом верхнем углу окна программы:

Если подвести курсор к этой кнопке, кнопка увеличится:

Нажав на кнопку, откроется новая вкладка “Сервис поддержки клиентов”.

Вкладка “Онлайн-диалог” или “Онлайн-диалог+”:

Здесь можно в реальном времени пообщаться с нашим специалистом – задать свой вопрос, здесь же получить ответ (как в чате или мессенджере). Доступна только в рабочее время. По окончании диалога можно оценить ответ на Ваш вопрос звездочками от 1 (плохо) до 5 (отлично).

Для онлайн-версии вкладка выглядит так:

Размер и расположение окна диалога в онлайн-версии можно изменять по своему усмотрению. Крестик в углу окна сворачивает диалог. При наличии непрочитанных сообщений, свернутый диалог сигнализирует миганием кнопки “Задать вопрос”. В развернутом окне новые сообщения выделены другим цветом.

Вкладка “Написать эксперту” с формой, с помощью которой можно задать свой вопрос:

Заполните форму и Ваш вопрос поступит на Горячую линию, ответ Вы получите по электронной почте.

Заполнив форму и нажав кнопку “Отправить”, Вы увидите подтверждение отправки:

Для онлайн-версии вкладка выглядит так:

Вкладка “По телефону” содержит контактную информацию и часы работы (только в настольных системах):

Вы можете позвонить и задать свой вопрос по телефону. Или заполнить форму (при наличии интернета) и получить ответ по электронной почте. Или в онлайн-диалоге пообщаться со специалистом (при наличии интернета).

Для онлайн-версии вместо отдельной вкладки “По телефону” присутствует значок телефона:

При первом использовании система попросит Вас ввести контактные данные.

При последующем обращении, контактные данные в форме сохраняются. Их можно изменить по ссылке “Изменить контактные данные”.

Возможность задать вопрос прямо из программы есть только у наших пользователей. И только при нажатии кнопки “Задать вопрос”. Если Вы обслуживаетесь не у нас – уточняйте возможность у своей обслуживающей организации.

Данная возможность доступна, начиная с версии 4016.00.12 (ранее была кнопка “Задать вопрос эксперту”). Вкладка “Онлайн-диалог” доступна после 01.02.2017.

Про расширенную версию онлайн-диалога можно узнать здесь – “Онлайн-диалог+”.

Напомним, что на сайте также работают бесплатные сервисы для посетителей:

- Заказ документов – для заказа нормативных документов (заполнение поля Personal Id ускоряет выполнение заказа).

- Запрос консультации – для вопросов – юридическая, бухгалтерская тематика, вопросы по Консультант Плюс и др. (заполнение поля Personal Id ускоряет выполнение заказа). Подробнее .

- Обратная связь – если у Вас есть, что нам сказать – эта форма для Вас.

Часто задаваемые вопросы по кредитам

Вопросы в рубрике: Ипотека

Дело в том, что недвижимость является всего лишь гарантией возврата денежных средств для банка (в случае долгой неуплаты, банк выставит ее на торги и полученные средства пустит на покрытие долга). Но нужно понимать, что существует такая вещь, как резервы, которые банк должен перечислять на счет ЦБ РФ, на случай возможных дефолтов. Так вот, клиенты с плохой историей или отсутствием работы считаются слабыми заемщиками с высокой степенью риска (с точки зрения банковской системы) и ЦБ сразу просит по таким заемщикам начислить резервы (от 15 до 100% от суммы), чего не происходит по хорошим клиентам. Такими образом, выдавая клиенту с плохой кредитной историей 5 млн, банк должен отправить еще 5 млн на счет ЦБ и заморозить их до тех пор, пока ЦБ не посчитает, что этот клиент стал более надежным. Фактически, это уменьшает доход банка в 2 раза, что само самой не выгодно и банки не выдают клиентов, по которым нужно делать повышенное резервирование. Если бы не было этого правила ЦБ, то может банки бы вели себя совершенно иначе и кредитовали кого угодно.

В чистом виде таких программ нет. Существуют “Маркетинговые акции” банков и застройщиков, когда банк готов кредитовать клиентов без первоначального взноса при покупке квартиры у определенных застройщиков. Но при, по факту, ПВ платит застройщик за клиента. А где он его берет? Правильно, за счет повышения цены на квартиру…

Существует еще вариант завышения цены покупки квартиры и расчета ПВ по расписке. Но данная схема предполагает нахождение цены недвижимости существенно ниже рынка, продавца, согласного прописать завышенную цену в ДКП и Оценочной компании с банком, которые все это пропустит. Данная комбинация встречается нечасто. В основном реализуется через Брокеров или риэлторов.

Вообще, по закону, неоплата по договору свыше 60 дней может привести к тому, что банк расторгнет договор и будет ходатайствовать через суд о реализации квартиры. По факту такое поведение банка встречается довольно редко. Обычно в суд подают через 5-7 месяцев неплатежей. Но нужно понимать, что все время, когда заемщик не платит по ипотеке – его долг копится и чтобы войти “в график” (чтобы в кредитной истории не высвечивалась текущая просрочка), нужно полностью погасить все просроченные платежи и набежавшие штрафы, чтобы довольно сложно.

Если вы покупаете квартиру, то его всегда можно использовать или на оплату первоначального взноса (чтобы использовать меньше собственных средстве) или на досрочное погашение ипотеки. С экономической точки зрения разницы между этими 2мя действиями особо нет.

Комиссии банка за расчеты – до 5000₽. (Как правило расчеты происходят через Ячейку или Аккредитив. Большинство банков берут комиссию за пользованием этим сервисом, хотя бывают и приятные исключения, когда банк предоставляет аккредитивную форму расчетов бесплатно)

Оценка недвижимости . До 5500₽ для квартир, до 25000 руб для домов и коммерческих помещений. Но конечно, есть разброс цен в зависимости от оценщика и региона. Если вы покупаете объект на первичном рынке, то оценку у вас никто просить не будет;)

Страхование кредита . Как правило, при ипотеке банки требуют застраховать 3 вида рисков: Имущество – от 0,12% до 0,2%, Титул (риск потери права собственности) – от 0,18 до 0,35% и Жизнь+Здоровье. Последний вид страховки самый дорогой и самый волатильный. Он напрямую зависит от возраста заемщика (в 25 лет страховка стоит 0,3% а в 65 – 1,1%), от пола: Мужчинам дороже;), и от наличия болезней у заемщика. В целом, страховка обходится заемщику около 0,8% от суммы кредита.

Госпошлина – 2000 за объект и 350 за ЗУ (Платит покупатель)

Расходы по сопровождению сделки : подбор недвижимости, оформление договору купли-продажи, проверка юр.чистоты сделки (цены всякие разные). Но если вы сами оформляете сделку, их можно избежать

Нотариальные расходы . Если захотите оформить сделку у нотариуса, придется заплатить пошлину, порядка 30 000 руб.

Регистрация сделки . В зависимости от региона и объекта, цены колеблются от 10 000 руб до 20 000 за 1 объект (дом с земельным участком – это 2 объекта)

30 лет. Раньше ВТБ и Сбербанк давали до 50 лет, но это был, скорее, маркетинговый ход.

Мы советуем всем своим клиентам брать на тот срок, платежи при котором МАКСИМАЛЬНО комфортны. Если это самый длинный срок – не пугайтесь. У вас всегда есть опция делать частично досрочные погашения по кредиту. Например, при кредите сроком 30 лет, если вы распечатает и будете платить по 15 летнему графику, внося разницу в платеже в частично досрочное погашение, то ваш кредит закроется за 15 лет.

Главное при всем том – не пускать все на самотек и действительно платить досрочно. Более короткий кредит в этом плане дисциплинирует больше.

Это 2 разные формулы расчета платежей. При аннуитетном графике вы платите одну и туже сумму ежемесячно в течение всего срока. Меняется лишь пропорция тела долгов и процента (сначала проценты гораздо больше, чем тело). В случае дифференцированного графика, платежи неравномерные. Сначала вы платите больше, и постепенно платеж уменьшается. Дифференцированный платеж считается выгоднее, т.к. при одном и том же сроке, сумма переплаты по нему будет меньше, нежели вы бы платили по аннуитетному графику.

Но есть одна хитрость: сумма процентов, которые вы платите в 1й месяц и при дифференцированном платеже и при аннуитетном в конкретном месяце не отличаются. Различается лишь тело, а значит вы можете забить ваши параметры аннуитетного платежа в калькулятор дифференцированного, и довнести разницу в ежемесячных платежах в досрочное погашение. У вас получится “искусственный” дифференцированный график платежей.

Плавающая ставка была довольно популярна в период с 2012 по 2016 года. Обычно она привязана к так называемым ставка Libor или МосПрайм. По факту – это котировки ставок, по которым банки ссуживают друг другу деньга на бирже. Плавающей ставкой банки уменьшают свои риски на случай, если деньги подорожают (вслед за удорожанием заемных денег увеличится и ваша ставка, что справедливо и в обратную сторону).

Но при наличии обширных программ рефинансирования необходимость подобных маневров для клиентом мы считаем излишней. В данном случае он рискует больше чем банк, выбирая плавающую ставку. Если, вдруг, ставки на ипотечном рынку через какое-то время вырастут – заемщик в плюсе, т.к. его ставка не может измениться в большую сторону. Ну, а если ставки по рынку поползли вниз – всегда найдется банк, который будет рад рефинансировать клиента под меньшую ставку (разумеется, если тот соблюдал платежную дисциплину).

Обычно у банков существует требование в 6 месяцев ко сроку оплаты текущей ипотеки. Это минимальный период, за который можно оценить платежную дисциплину заемщика и сделать какие-то выводы о его доходах и прочих, важных вещах. Но всегда есть свои исключения. На текущей момент существует 2 банка, которые готовы рефинансировать клиентов и после 3 месяцев выплаты ипотеки.

90% банков кредитуют клиентов до наступления пенсионного возраста (на момент выплаты ипотеки клиенту не должно быть более 60/65 лет). Но часть банков готова выдавать клиентам до 75 лет. А есть целых 2 банка, которые кредитуют своих заемщиков до 100 лет.

Формально, банки оглашают начальный возраст получения ипотеки – с 18 лет. На практике же в основном таким клиентам либо отказывают, либо просят привлечь более старшего поручителя (а лучше родителей). В нашей практике было все пару десятков случаев, когда кредитовали молодых людей до 20 лет.

Причин может быть множество. При принятии решения о выдачи кредита, банки делают от 80 до 170 различных проверок. Не всегда они очевидны обычному человеку и даже не всегда понятен их смысл, не говоря уже о выводах, которые делают сотрудники банков после этих проверок.

В целом, основные причины можно распределить по следующим категориям:

1) Кредитная история – 40% отказов

2) Проблемы с доходом/недостаточность – 25% отказов;

3) Плохой работодатель/ненадежная сфера деятельности – 15% отказов;

4) Различные ошибки в Кредитной истории, занесении данных в системы банков, человеческий фактор – 15%;

5) Проблемы по СБ, Межбанк, негатив по базам МВД/ФСБ – 3%

6) Иные причины-2%

Если вам отказали, для начала советуем проверить кредитную историю. 2 раза в год вы можете сделать это бесплатно. Если что-то в ней не понятно – вы можете позвонить нам, вы бесплатно поможем в ней разобраться и расскажем что может послужить причиной для отказа.

По закону, имущество, приобретаемое в браке, делится между супругами пополам. Это правило распространяется и на приобретенную в ипотеку недвижимости. При этом совершенно не важно, кто участвует доходами при оплате ипотеке или, кто какие справки показывает. Исходя из этого закона – супруг должен участвовать в качестве стороны сделки. Он может быть либо поручителем (без учета доходов, как правило), либо созаемщиком (тот же самый поручитель, но с учетом доходов). Если Кредитная история супруга плохая, то это означает отказ в кредите (даже если у другого супруга все с ней замечательно). В это случае есть единственный вариант – это составить брачный договор между супругами, по которому только один из них претендует на недвижимость в случае развода. Это довольно формальный ход и после выплаты ипотеки супруги могут разорвать этот договор и выкинуть. Но часто – это единственный способ получить семье, где у кого-то были проблемы с кредитной историей .

Самый который ответ – такую же, как и заемщик. Т.е. полную. Если заемщик не справляется с платежами, банк считает, что эту функцию должен на себя брать созаемщик. В случае судебного разбирательства, у созаемщика/поручителя солидарная с заемщиком ответственность перед кредитором.

Посему – будьте осмотрительны прежде чем принимать решение о том, чтобы стать поручителем по чьей-либо сделке.

Функция поручителя или созаемщика обычно сводится к увеличению совокупного дохода, который учитывает банк при расчете (впрочем, как и всех совокупных обязательств у всех, кто участвует в сделке). Если супруг обязан участвовать в сделке по закону (если не будет заключен брачный договоров), то другие лица не всегда могут быть поручителями/созаемщиками в сделке. Примерно 70% банков допускают к сделке, помимо заемщика только родственников 1го колена. примерно в 20% поручителем/созаемщиком может быть любой родственник. И только в 10% случаев банки допускают к сделке в т.ч. сторонних заемщику лиц, не имеющих прямого родства. P.S. Гражданские супруги, как правило, приравниваются к категории “родственник”.

Нет, не могут. Такая ситуация возможна только в случае, если у вас прописана опция плавающей ставки, которая “привязана” к какому-то показателю (обычно это ставка Libor или MosPrime). Во всех остальных случае ставку будет с вами на протяжении всего срока выплаты ипотеки (разумеется, если вы не захотите рефинансироваться)

Вопросы в рубрике: Потребительский кредит

Согласно статистике, около 16% заемщиков не платят по потребительскому кредиту и допускают просрочку более 90 дней. Для банков это неприятная ситуация, т.к. обеспечения кредита нет, а деньги возвратить как-то нужно. Как обычно действуют банки при этом:

- С 1-го по 3й месяц просрочки – так называемый Soft Collection. СОтрудник банка звонит клиент примерно 1 раз в неделю с напоминанием о о том, что нужно оплатить кредит. Отправляют смс с напоминанием. В целом, задача выяснить в чем причина просрочки. И, если клиент в состоянии вернуться в график, всеми силами туда его направить.

- С 4го по 5-6 месяца – Hard Collection. Это стадия более жестких переговоров, которые призваны устрашить клиента потенциальными последствиями для него: суды, проблемы с приставами и т.д. На этой стадии активно прозваниваются родственники, знакомые. Рассылаются письма и предупреждениями об обращении в суд и т.д.

- Далее долг либо продается коллекторским агенствами (которые делают тоже самое, что и банк на стадии Hard Collection или сразу подают в суд), либо банк напрямую обращается в суд с целью получения судебного решения о взыскании с клиента всей суммы долга, просроченных процентов по кредиту и пеней (их, чаще всего, отменяют);

- После получения решения о наличии долга перед банком, исполнительный лист передается Судебным приставам. Те имеют возможность: арестовать все счета должника и при наличии/поступлении денег на них, автоматически списывать в пользу банка; запретить какие-либо действия с недвижимостью; запретить выезд за границу; отправить постановление работодателю с целью удержания до 50% оз заработной платы в пользу банка.

По сути, на этому последствия для должника и ограничиваются. Нередко были случаи, когда банк не подает в суд за клиент в течение 2-3 лет. По суммам до 300 000 руб, очень часть, банки вообще не судятся, учитывая потенциальные судебные издержки на суд и состояние должника (если он не работает официально и нет имущества, которое можно взыскать, то на суды можно потратить больше, чем получишь в итоге).

Причин может быть множество. При принятии решения о выдачи кредита, банки делают от 80 до 170 различных проверок. Не всегда они очевидны обычному человеку и даже не всегда понятен их смысл, не говоря уже о выводах, которые делают сотрудники банков после этих проверок.

В целом, основные причины отказа в потребительском кредите можно распределить по следующим категориям:

1) Кредитная история – 45% отказов

2) Проблемы с доходом/недостаточность – 25% отказов;

3) Плохой работодатель/ненадежная сфера деятельности – 15% отказов;

4) Различные ошибки в Кредитной истории, занесении данных в системы банков, человеческий фактор – 10%;

5) Проблемы по СБ, Межбанк, негатив по базам МВД/ФСБ – 3%

6) Иные причины-2%

Если вам отказали, для начала советуем проверить кредитную историю. 2 раза в год вы можете сделать это бесплатно. Если что-то в ней не понятно – вы можете позвонить нам, вы бесплатно поможем в ней разобраться и расскажем что может послужить причиной для отказа.

Формально, банки оглашают начальный возраст получения ипотеки – с 18 лет. На практике же в таком возрасте доступны кредиты с очень маленькими лимитами – до 100 000 руб. или кредитные карты с похожим лимитом. Возможность получить большую сумму возможна только при условии полностью белого дохода и трудоустройства в крупной организации. В противном случае, получить кредит более 300 000 руб можно, начиная с 22-летнего возраста.

На данный момент, до 25% доходности банка при выдачи потребительского кредита приходится на оплату страховки клиентом. Наверное, ни для кого не секрет, что бОльшая часть суммы страховки возвращается из страховой банку в качестве премии. По нашей практике размер страховки достигает 33% от суммы кредита! При этом, если раньше многие банки соглашались на уговоры клиента и отменяли страховку (особенно, если тот говорил, что вообще откажется от кредита), то сейчас большинство банков непреклонны и отказывают в выдаче кредита в принципе, если клиент принципиально не хочет ее оформлять. Возможен вариант возврата страховки в течение первых 14 дней после ее оформления, но в этом случае банки страхуют себя и повышают ставку, делая ее, во многих случаях, неприлично высокой, по отношению к первоначальной.

Единственный способ, который мы изобрели – это вознаграждать наших партнеров за то, чтобы им было интересно выдать клиента либо вообще без страховки, либо с минимально возможный пакетом (обычно это 5000-10000 руб), тем самым, экономя 15-25% только за счет этих нехитрых действий.